《政策与流动性助力,慢牛格局不改!》经历连续四个月的箱体震荡,指数慢牛的大格局基本得到夯实。近几周,高层会议频繁提及反垄断,防止资本无序扩张。围绕互联网与资本巨头的密集监管,一定程度上影响了市场偏好,也加大了市场情绪上的担忧。但经历两周的博弈与消化之后,资本市场的慢牛大局未改。

与此同时,12月以来海外疫情再度爆发,但疫苗以及求助计划的加速落地,有效的缓解了资本市场的担忧。从国内来看,A股市场平稳消化内部监管与外部疫情压力,再次验证了慢牛格局的底气与成色。

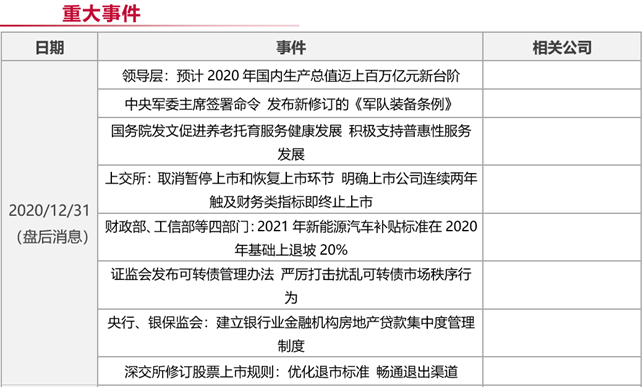

助力跨年行情展开的关键因素在于,流动性与政策偏好进入到了一个修复阶段。央行从12月28日到30日连续三天在公开市场进行7天期逆回购操作,有助于缓解市场流动性紧张的问题,平抑可能由于跨年引起的市场波动。市场流动性偏好也由此得到提升。

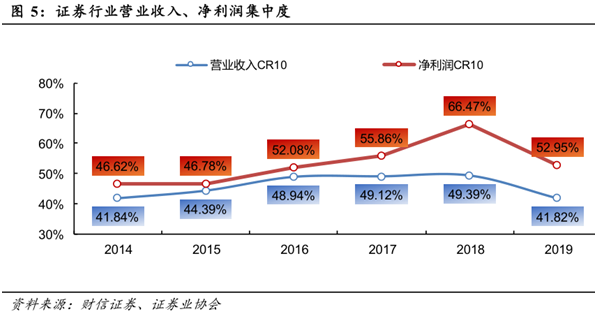

与此同时,近期高层针对资本市场的积极表态与定调,也提升了市场对于资本市场期待。年末岁尾,证监会主席重磅发声,定调资本市场改革方向,提出将以注册制和退市制度改革为重要抓手,稳步在全市场推行注册制。未来资本市场的改革将更近一步,A股慢牛格局的政策偏好得到夯实。

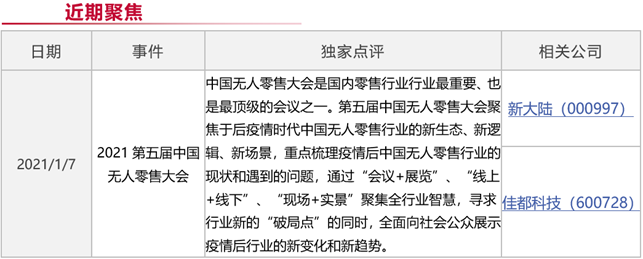

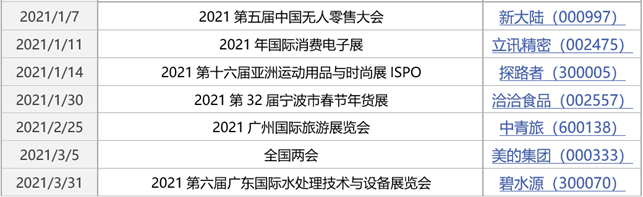

从市场环境来看,市场正在迎来全年较好的政策环境。一季度是地方两会、部委两会以及全国两会召开的重要窗口,许多重要的改革议题将在一季度从提案变为现实。诸多核心政策的预热与发酵将成为市场结构性突破的抓手,也将为指数的震荡修复提供有利的政策环境与偏好。

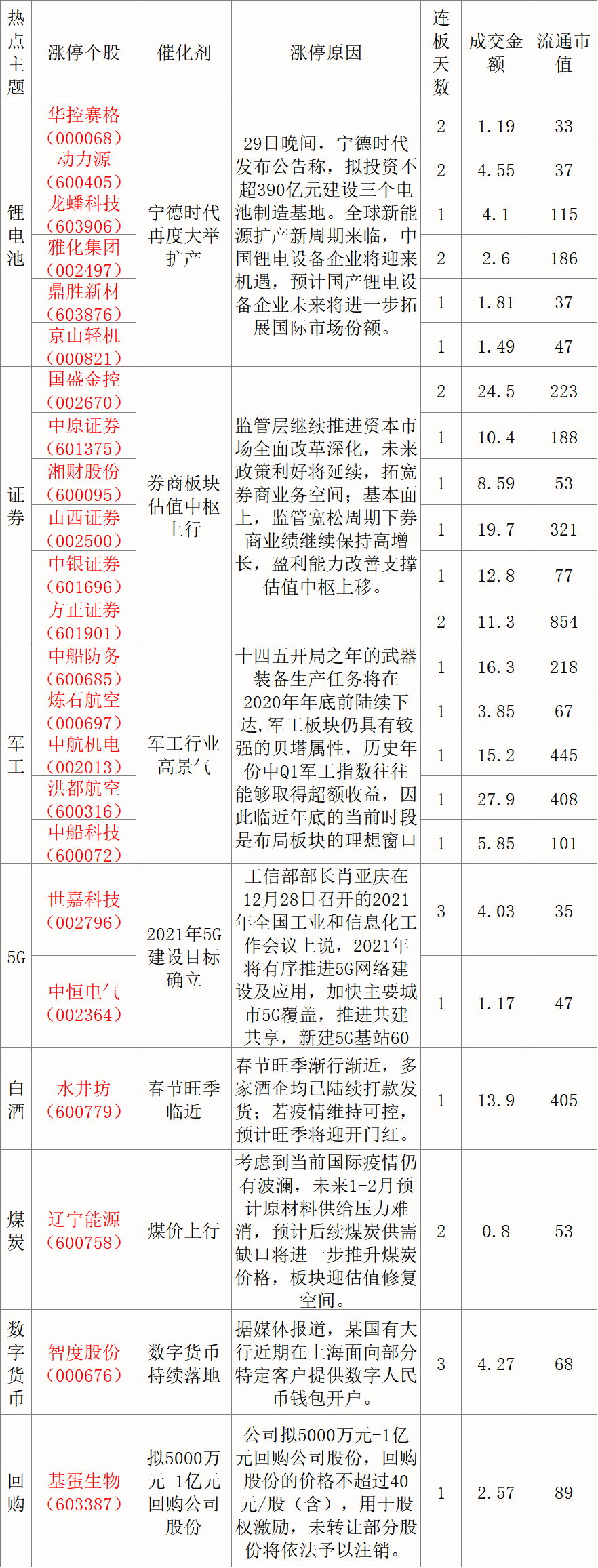

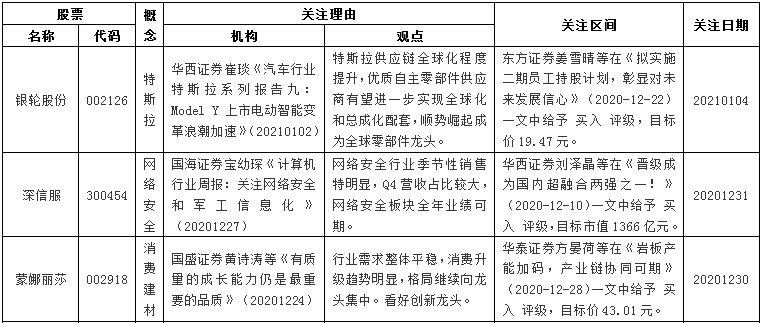

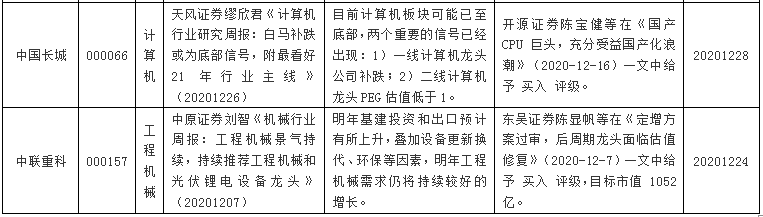

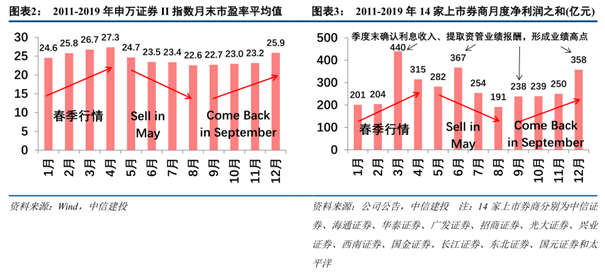

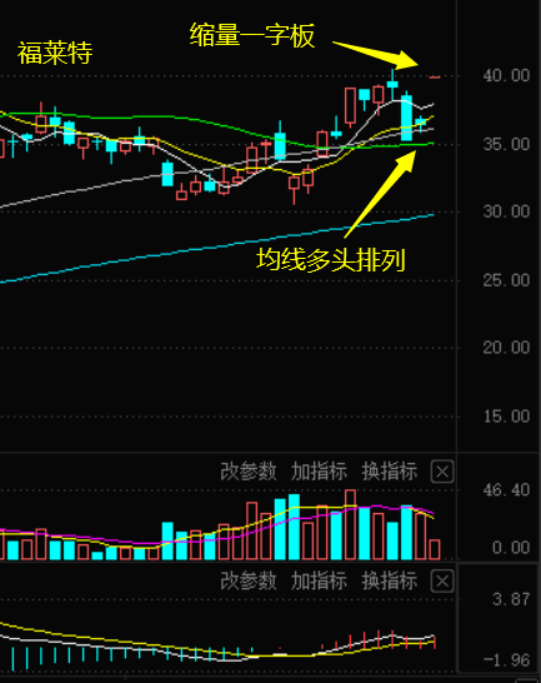

总之,在市场流动性与政策偏好逐步修复的背景之下,指数有望继续保持缓修复的格局,由于市场增量流动性入场速度有限,指数节奏将以缓为主。策略上,把握券商、新能源汽车、有色、旅游酒店、环保、军工等方向。